一周金融市场动态(08.22-08.28)

一周金融市场动态(08.22-08.28)

一、

一周国内金融市场要闻

刘鹤:资本市场改革从增量深化到存量,退市将成常态化。国务院副总理刘鹤24日在深圳出席创业板首批首发企业上市仪式时称:注册制改革和交易、常态化退市、投资者保护等各项制度建设正在有序推进,资本市场也从增量改革深化到存量改革,整个市场正在发生深刻的结构性变化。要逐步把上市公司的优胜劣汰交给市场,稳步增加长期业绩导向的机构投资者,回归价值投资的重要理念,推动信息充分披露,全面净化市场生态,建设诚信守法资本市场。

央行住建部座谈会与会知情人士:房企融资“三道红线”设定标准暂参照2019年报数据。房企融资新规“三道红线”设定标准,暂参照2019年年报数据,而非此前媒体报道的参照2019年半年报。此外,与会房企可于近期就融资新规提出反馈意见,监管部门将选择部分房企进行试点,而该试点更多带有内部测试意味。8月20日央行、住建部与部分房企进行座谈,会上提出希望房企控制负债,不要继续快速加杠杆。

李礼辉:今年年内或明年年初进一步扩大数字货币的试点范围是有可能的。中国银行原行长、中国互联网金融业协会区块链研究组组长李礼辉表示,从目前试点情况来看,一些小规模的应用场景已经得到了验证,有了公开的案例。但试点范围仍然相对较小,涉及人数较少,真正扩大试点范围可能还需要一定的时间。从进展程度来看,今年年内或明年年初进一步扩大数字货币的试点范围是有可能的,但能否较快推广至全国还需要观察。从制度层面来看,在正式发行数字法币之前,监管部门还应当出台相关的法规以完善对整个系统的规定和监管措施,这将需要一个更长的准备周期。

央行:落实中小微企业贷款延期还本付息和普惠小微信用贷款支持两项政策工具。央行召开金融支持稳企业保就业工作推进会。会议要求,切实抓好中小微企业贷款延期还本付息和普惠小微信用贷款支持两项政策工具落实。督促指导辖内银行业金融机构执行好政策要求,确保普惠小微贷款“应延尽延”,切实提高普惠小微信用贷款发放比例。要加大制造业特别是高技术制造业中长期融资支持力度,创新金融产品和服务。

央行孙国峰:预计后续企业贷款利率还会进一步下行。中国人民银行货币政策司司长孙国峰8月25日在国务院政策例行吹风会上表示,未来LPR走势取决于宏观经济趋势、通货膨胀形势以及贷款市场供求等因素,具体要看报价行的市场化报价。同时,也应当看到,LPR和贷款利率不是简单的对应关系。2020年7月企业贷款利率同比下降0.64个百分点,降幅明显超过同期一年期LPR的降幅,体现了LPR改革疏通利率传导机制的效果。随着LPR改革推动贷款利率下降的潜力进一步释放,预计后续企业贷款利率还会进一步下行。

海南自贸港零关税清单等多个政策方案已上报,正等待批复。《海南自由贸易港建设总体方案》一系列相关的具体落地方案与政策将在不久后向社会公布。这些政策包括:海南自贸港跨境服务贸易负面清单、海南自贸港口岸规划布局方案、企业和个人“两个15%所得税”新政、零关税“一负三正”清单、进出岛国内国际航班加注免税航空燃油政策、洋浦港中转国际航船加注免税燃油政策、海南自贸港外商投资准入负面清单、海南自贸港放开市场准入负面清单、海南自贸港信用体系建设等系列政策。目前,以上方案与政策已上报中央有关部门,正在等待批复发布。

央行副行长刘国强:不能下调银行监管要求,那样是自欺欺人。在国新办举行的国务院政策例行吹风会上,中国人民银行副行长刘国强表示,截至今年二季度,中国银行业金融机构资本充足率14.21%,比年初下降,但远高于10.5%的监管要求,因此目前没有必要下调银行监管要求。未来即使资本充足率下降,也不能通过下调监管要求来满足,那样是自欺欺人,而是要有丰富的补充资本的手段。

二、国内资金市场

本周国内资金面呈现先松后紧态势,未来一段时间流动性可能仍会趋紧。自8月7日央行恢复逆回购操作后,至此已是连续16个交易日开展公开市场操作。本周央行公开市场操作继续,8月24日,600亿14天逆回购、1000亿7天逆回购;8月25日,500亿14天逆回购、2500亿逆回购;8月26日,2000亿7天逆回购;8月27日,1000亿7天逆回购;8月28日,500亿7天逆回购。

图表1

银行间同业拆借利率

数据来源:中国货币网

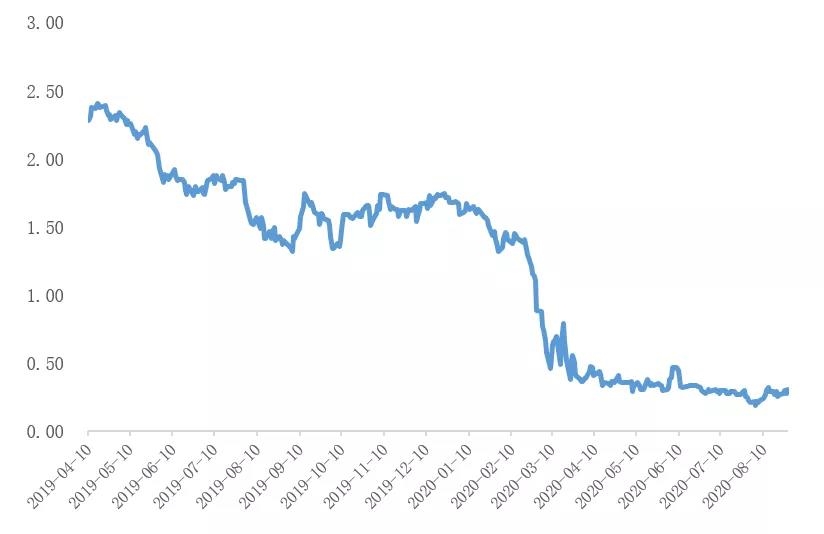

图表2

上海银行间同业拆放利率(Shibor)

数据来源:中国货币网

图表3

银行间回购利率(DR001和DR007)

数据来源:全国银行间同业拆借中心

图表4

国股银票转贴现(BAEX-1)

数据来源:上海票据交易所

图表5

城商银票转贴现(BAEX-2)

数据来源:上海票据交易所

三、债券市场

1、国内利率债、信用债收益率大多上行

国债收益率曲线10Y收益率上行8.49BP至3.0672%,国开债10Y收益率上行12.32BP至3.6186%。

图表6

中债国债收益率曲线(%)

数据来源:中国债券信息网

图表7

中债国开债收益率曲线(%)

数据来源:中国债券信息网

图表8

国债和国开债收益率周变化

数据来源:中国债券信息网

图表9

近一年国债和国开债(10Y)收益率走势

数据来源:中国债券信息网

中债中短期票据AAA曲线5Y收益率上行9.38BP至3.9667%,中债企业债AAA曲线5Y收益率上行9.38BP至3.9668%,城投债AAA曲线5Y收益率上行13.08BP至4.0109%。

图表10

中债中短期票据收益率曲线(AAA主体)

数据来源:中国债券信息网

图表11

中债企业债收益率曲线(AAA主体)

数据来源:中国债券信息网

图表12

中票收益率周变化

数据来源:中国债券信息网

图表13

近一年中票(AAA3Y和AA+3Y)收益率走势

数据来源:中国债券信息网

图表14

债务融资工具定价估值(%)

数据来源:中国银行间市场交易商协会

2、欧美国家利率债收益率情况

图表15

美国国债收益率曲线(%)

数据来源:U.S.DEPARTMENTOFTHETREASURY

图表16

美国5年期国债收益率走势

数据来源:U.S.DEPARTMENTOFTHETREASURY

图表17

欧元区公债收益率曲线(%)

数据来源:EuropeanCentralBank

图表18

欧元区5年期公债收益率走势

数据来源:EuropeanCentralBank

3、中资美元债收益率情况

图表19

中债中资美元债收益率曲线(BBB+,%)

数据来源:中国债券信息网

图表20

中债中资美元债收益率曲线(BBB,%)

数据来源:中国债券信息网

4、国内债券一级市场发行情况

(1)信用债

8月22日至8月28日,信用债发行规模为2,944.29亿元,发行324只,总偿还量为2,673.66亿元,净融资270.63亿元。

其中,AAA主体发行信用债106只,发行规模为1,306.3亿元。

图表21

AAA主体信用债发行情况

数据来源:wind

其中,AA+主体发行信用债78只,发行规模为464.27亿元。

图表22

AA+主体信用债发行情况

数据来源:wind

(2)利率债

上周新发126利率债,1只国债、7农发债、5只进出口债、8只国开债与105只地方政府债。

图表23

本周国债和国开债发行情况

数据来源:wind

四、货币汇率

7月份我国外汇市场运行总体平稳,外汇市场供求保持基本平衡。一是银行结售汇逆差25亿美元,主要受季节性分红派息较为集中的影响,但逆差规模同比收窄59%。综合考虑境外机构在银行间外汇市场的外汇买卖、银行外汇头寸变动等因素,外汇市场供求总体平衡。二是非银行部门涉外收支基本平衡。7月,企业、个人等非银行部门涉外收支逆差20亿美元。三是外汇储备规模稳中有升。7月末,我国外汇储备余额为31544亿美元,较6月末增加421亿美元,连续4个月正增长。

市场主体交易理性有序,主要渠道资金流动总体稳定。首先,市场主体结汇意愿积极、购汇意愿保持平稳。7月,衡量结汇意愿的结汇率,也就是客户向银行卖出外汇与客户涉外外汇收入之比为64%,环比提升7个百分点;衡量购汇意愿的售汇率,也就是客户从银行买汇与客户涉外外汇支出之比为66%,环比基本持平。其次,主要渠道跨境资金流入稳中有增。7月,货物贸易跨境收支顺差同比增长12%,外资净增持境内上市股票和债券规模同比增加1.4倍,外国来华直接投资和我国对外直接投资相关资金流动保持总体稳定。

图表24

人民币汇率中间价列表(2020-8-28)

数据来源:wind、外汇管理局

五、主要大宗商品

期货价格及BDI指数

图表25

主要大宗商品期货价格及BDI指数

数据来源:wind

声明:我们致力于保护作者版权,部分文字/图片来自互联网,无法核实真实出处,如涉及版权问题,请及时联系我们删除。从该公众号转载本文至其他平台所引发一切纠纷与本公众号平台无关,支持原创。